金投資Q&A

はじめての金投資

はじめて金に投資される方からよく寄せられるご質問に回答しています。素朴な疑問にもお答えしています。

- なぜ、今、金が注目されているのですか?

厳しい環境下で価値を維持してくれる

金は、株式や債券などとは違い、そのもの自体に価値がある「実物資産」として認められつづけてきた長い歴史があり、その歴史において、金は一度も「無価値」になったことがありません。

一方、預貯金、株式、債券などの「紙の資産」は、そのもの自体に価値があるのではなく、発行企業や発行国の信用あるいは業績によって価値が決まります。そのため、世の中が安定し経済が好調なときには「紙の資産」の価値は上がりやすく、世の中が不安定で経済が不調なときには「実物資産」の価値が上がりやすい、ということが言えます。したがって「紙の資産」の価格と「実物資産」の価格は反対の値動きをすることが多いのです。

こうしたことから金は中長期的に見て「紙の資産」の目減りをカバーしてくれたり、極端な例では発行体の破綻で株券や債券が紙くずになるような厳しい環境下で価値を維持してくれるため、注目されているのです。

- 金の保有になにか目安はありますか?

一般的には保有資産の10~15%が目安

一般的には保有資産の10~15%が目安と言われています。通貨の番人といわれる各国政府の金準備比率(準備資産に占める金保有の割合)が、世界平均で12~13%ですから、この目安はかなりいい処を突いているのではないかと思います。

ただし一口に資産とはいっても、資産が持つ意味や資産に対する意識は、年代によっても、保有資産の大きさによっても、またリスクに対する意識によっても異なります。これから資産を形成しようという方と、これから守ろうという方とでは、保有資産の内容に違いが出て来るのは当然です。若い時から「守りの資産」である金を沢山保有する必要はないけれど、高齢の方やそろそろ老後のことをお考えの方は資産保全が大きなテーマでしょうから、金の保有比率は15%~20%程度まで高めて良いかも知れません。

いずれにしても、金は無価値にならない実物資産で信用不安に強く、インフレにも強いという特質もありますが、日々価格が変動し、金利を生むこともありません。こうしたメリットとデメリットをしっかりと踏まえ、なおかつ人生設計にマッチする範囲で、ご自分なりの目安を考えることも楽しみのひとつではないでしょうか。

- 金との上手な付き合い方は?

指針1 金は資金分散先の一つ

金は資産分散先の一つと考えましょう。預貯金、株式、不動産、資産保有の方法はいろいろありますが、それぞれにメリットとデメリットがあります。それは金にもありますので、あくまでも保有資産の分散先の一つと考えてください。

指針2 余裕資金で購入

余裕資金で購入してください。金はいざという時に役立てる守りの資産です。短期での売買目的ではなく、長期保有を目的にし、購入には余裕資金をあてるように心がけてください。

指針3 買う時期を分散

買う時期を分散しましょう。相場商品全般に言えることですが、一度に大枚をはたいて買うとリスクは大きいということです。自信と経験に裏付けされた購入ならともかく、資産形成をするために金の保有をお考えの方は、買う時期を数回に分けることで、リスクの分散を心がけたいものです。

- 金地金と金貨では、どっちがいいの?

少しずつ買うなら金貨が良いでしょう

余裕のある時に自分で判断して少しずつ買っていきたいという場合には、金貨が良いでしょう。金貨は価格にプレミアムが含まれているため、割高となりますが、1枚ずつ買えるだけでなく、1枚ずつ売却することができます。

まとまった金額なら500g以上の金地金

金地金は5gから1kgまでのサイズがあります。ただし、500g未満の金地金の売買には手数料がかかります。ある程度まとまった資金で金を買う場合には、売買ともに手数料のかからない500g、1kgの金地金がおすすめです。

気軽にトライするなら金・プラチナ・銀積立がおすすめ

はじめてという方がトライするのに手頃なのは、毎月3,000円から始められる金・プラチナ・銀積立でしょう。これは長期間にわたって、毎日(土・日・祝日は除く)少しずつ買っていく方法です。価格をいちいち気にするのは面倒という方、少額から買って行きたいという方も、金・プラチナ・銀積立は便利です。

- 資産として金とプラチナはどう違うの?

通貨としての顔を持っているかどうか

金には、通貨として、あるいは通貨の裏付けとして用いられて来た長い歴史がありますがプラチナは、そうした歴史を持ちません。また世界中の中央銀行においても、準備資産として金は保有していますが、プラチナは保有していません。資産として金とプラチナを見た場合、この点が決定的に異なっています。

値動きに違いがあるかどうか

年間の供給量で見ると、プラチナは金の1/20程度しかありません。それだけプラチナは金よりも稀少価値があるとも言えますが、いかんせんマーケットが小さすぎるゆえに、ちょっとした資金の動きで価格が乱高下する傾向があります。

ヘッジ資産として有用かどうか

プラチナは宝飾素材としても用いられていますが、実需の最大項目は工業用です。自動車の排気ガス浄化装置の触媒などに使われています。したがって、世界経済が好調で株式市場が堅調に推移している環境で値を上げる傾向があります。それに対して金は、宝飾素材が需要の最大項目である一方、世界経済が不安定になって株式市場が下落する環境では「普遍的な通貨」としての側面が注目されて値を上げる傾向があります。中長期的に見れば、プラチナはペーパー資産と相関関係にあり、金はペーパー資産と逆相関関係にあります。以上、資産として見た場合、プラチナはハイリスク・ハイリターンの投機向き、金は長期資産向きということができるでしょう。

- 金の価格ってどうやって決まるのですか?

海外相場と為替相場の影響

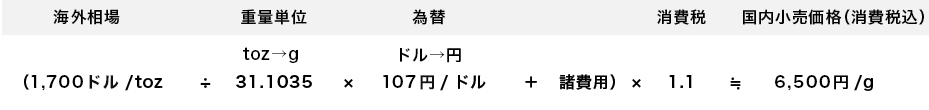

金価格がどのようにして決まるかということについて、計算式で説明しましょう。海外相場は、貴金属特有のトロイオンス(1トロイオンス=約31.1035グラム)という重量単位で、米ドル価格で取引されています。国内小売価格を算出する場合、まず海外相場の価格を1グラムあたりの円建てに替えます。この価格に取扱会社の諸費用を加算して消費税を上乗せし算出しています。

- ここでのポイントは、海外相場と、為替相場の両方の影響を受けるということです。

- 諸費用は取扱会社の経費(製錬コスト・輸送費他、利益を含む)であり、需給関係により変動します。

〔計算例〕 海外相場が1,700ドルで為替が107円の場合

- 金現物と金先物はどう違うの?

実体を伴うか伴わないか

金現物取引とは、一定重量サイズの金地金または金貨の現物を、その日の価格で購入または売却する取引です。購入の場合も売却の場合も、現金決済が原則で、金地金または金貨と現金をその場で交換します。これに対して金先物取引は、かならず金地金や金貨という実体を購入または売却する取引というわけではなく、先々の価格変動を予想して、上がると思えば購入注文し、下がると思えば売却注文する取引です。一定期間に、予想どおりに価格が推移すれば利益が出ますし、予想に反して価格が推移すれば損失が発生します。価格が上がっても下がっても、一定期間内に反対売買を行って手仕舞う(決済)のが基本です。

長期保有であるか短期保有であるか

金現物は、実物資産ですから「無価値」になることはありませんし、固定資産税のような保有にかかわる税金は一切かかりません。また、買った時よりも安い価格で売却しない限り、損失が発生することはありませんから、心置きなく長期保有することができる資産ということができます。これに対して、金先物は、委託証拠金を積んで、少ない投資金額(総取引金額の5~10%)で大きな利益を得ようとする取引です。しかも期限付きの取引ですから、価格が上がっていようが下がっていようが、一定期間内に手仕舞わなければなりません。うまく行けば確かに大きな利益を上げられますが、下手をすれば大きな損失を被ることになります。

- 金価格って全国どこでも同じではないのですか?

同じではありません

まず結論から先に言えば、国内の円建て金価格は、全国でどこでも同じという訳ではありません。それぞれの会社によって、毎日発表される金価格には違いがあるというのが実際のところです。基本的な価格決定の流れは、どこの会社もそれほどの違いはないと思われますが、金市場におけるドル建て金価格は刻々と動いていますから、参照する価格に多少の時間差が生じます。また、各社が上乗せする費用(製造コスト・輸送費・マージン)は必ずしも同じではありません。なお、店頭小売価格と店頭買取価格の間には値差がありますが、これも各社で若干の相違があります。一般的に値差は小さい方が、お客様にとって、有利と言えます。ドル建て金価格が乱高下していたり、ドル円為替レートが急激に変動しているような場合には、やむなく値差を広げる措置を取る場合もあります。

- 金価格は1日同じではないのですか?

刻々と動く相場をもとに価格を決定

金価格は、ロンドンの前日午後のドル建て金価格、ニューヨークの先物市場の動向、当日のシンガポールやシドニーにおけるドル建て金価格を参照し、そのドル建て・オンス単位の金価格を円建て・グラム単位に換算して、ネットの円建て金価格を決定。そしてその価格に製造コスト・輸送費・マージンといった費用を上乗せして、当日の店頭小売価格と店頭買取価格を発表します。しかし、金市場におけるドル建て金相場や為替相場は刻々と動いていますから、朝の価格決定時と相場状況が大きく変わった場合には、決めた価格を変更することもあります。変更時間は決まっておりません。

- ドル建て相場の「オンス」って?

伝統的に用いられる貴金属の質量

国際的に見ると、貴金属の質量を表す場合には伝統的にオンスが用いられています。金貨もオンス単位で鋳造され取引されています。一般にオンスと言えばヤード・ポンド法における質量単位として理解されているため、「1オンス=約28.3495グラム」と考えられがちです。しかし貴金属の取引で使われるオンスは、正式名をトロイオンスといい「1オンス=約31.1035グラム」となります。通常はどちらも「オンス」と呼び、「oz」という記号で表記しますので注意が必要です。

金と税金

気にされる方の多い金投資と税金に関するご質問に回答しています。金の売却または市場売却受託サービスの利用時や利益が出た場合のご質問、金の相続や贈与に伴う相続税や贈与税などのご質問にもお答えしています。

- 取引する時にかかる税金は?

取引金額に消費税が上乗せ

金地金や金貨の取引には、消費税がかかります。ただし消費税は「購入する側が負担する税金」です。 お客様が購入される場合にかかる消費税はご購入価格にプラスされ、お客様のご負担となります。その反対にお客様が売却または市場売却受託サービスを利用される場合にかかる消費税は店頭買取価格またはWeb市場売却受託サービス価格にプラスされ、弊社の負担となります。つまり、お客様が売却または市場売却受託サービスを利用して金銭で返還を受けた場合は、店頭買取価格またはWeb市場売却受託サービス価格に消費税が上乗せされた金額を受け取ることになります。

- 消費税の納税義務(個人のお客様の場合)

- 消費税の課税対象となるのは、個人事業主(納付免除枠:1,000万円)および法人です。したがって消費税の課税事業者を除く個人のお客様の場合には消費税の納税義務はありません。ただし、反復継続して金や金貨の取引を行っている場合には、営利目的という解釈から納税義務が発生する場合も考えられますのでご注意ください。

- 消費税の取扱いについて、さらに詳しくお知りになりたい場合は、以下の国税庁ホームページにてご確認いただくか、所轄の税務署にお問い合わせください。

- 利益が出た時の税金は?

3つの所得に区分

保有していた金や金貨を売却または市場売却受託サービスを利用して金銭で返還を受け、利益が出た場合には、その取引の状況に応じて「譲渡所得」「雑所得」もしくは「事業所得」のいずれかとして扱われます。 通常、一般的なサラリーマンなどのケースでは譲渡所得、営利目的で継続的に取引しているケースでは雑所得、事業として取引しているケースでは事業所得に区分されます。

- 課税される譲渡所得金額のケーススタディ

-

給与所得者などが保有していた金や金貨を売却または市場売却受託サービスを利用して金銭で返還を受け、利益が出た場合には「譲渡益」となり、他に該当する譲渡益と合わせ、年間50万円の特別控除枠があります。特別控除枠を超えた分は譲渡所得となり、他の所得と合算して総合課税の対象となります。ただし、保有期間によって課税対象となる譲渡所得の算出方法は異なります。

- 短期譲渡(保有期間が5年以内)

譲渡価額 -(取得費+譲渡費用)- 特別控除

例)3年前に100万円で購入した金を200万円で売却または市場売却受託サービスを利用 (=譲渡価額)

200万円-(100万円+0万円)-50万円=50万円 - 長期譲渡(保有期間が5年超)

{譲渡価額-(取得費+譲渡費用)-特別控除}×1/2

例)10年前に100万円で購入した金を200万円で売却または市場売却受託サービスを利用 (=譲渡価額)

{200万円-(100万円+0万円)-50万円}×1/2=25万円

- いずれも手数料がかからない重量の金を取引した場合です。

- 短期譲渡(保有期間が5年以内)

- 課税される雑所得金額のケーススタディ

- 金の取引を「事業として」は行っていないが、「営利を目的に継続的に」行っている場合には雑所得として扱われます。この場合の計算式は下記のとおりです。

総収入金額 - 必要経費- 売却または市場売却受託サービスを利用して金銭で返還を受け、利益が出た場合の取扱いについて、さらに詳しくお知りになりたい場合は、以下の国税庁ホームページにてご確認いただくか、所轄の税務署にお問い合わせください。

- 損失が出た時の税金は?

損益通算

保有していた金や金貨を売却または市場売却受託サービスを利用して金銭で返還を受け、利益が出た場合には、その取引の状況に応じて「譲渡所得」「雑所得」もしくは「事業所得」のいずれかとして扱われます。売却または市場売却受託サービスを利用して金銭で返還を受け、損失が出た場合には、譲渡所得の場合には同じ譲渡所得(ゴルフ会員権や絵画などの売却による所得)と合わせて損益通算することができます。雑所得の場合にも同様に他の雑所得と合わせて損益通算することができます。

- 譲渡所得の場合

- 金や金貨は「生活に必要のない資産」に該当するために、その譲渡による損失の金額は、他に譲渡所得がある場合にはその範囲内で損益通算することができます。ただし給料など他の区分の所得と損益通算することはできません。

- 雑所得の場合

- 雑所得の損失の金額は、他に雑所得の金額がある場合にはその範囲内で損益通算することができます。ただし給料など他の区分の所得と損益通算することはできません。

なお、年間の給与収入が2,000万円以下の給与所得者の場合には、他の雑所得と合わせて年間20万円までは申告の義務はありません。- 売却または市場売却受託サービスを利用して金銭で返還を受け、損失が出た場合の取扱いについて、さらに詳しくお知りになりたい場合は、以下の国税庁ホームページにてご確認いただくか、所轄の税務署にお問い合わせください。

- 相続・贈与が出た時の税金は?

金や金貨にしても財産であることに変わりはありません。相続した場合には相続財産として相続税の対象となりますし、贈与された場合には贈与財産として贈与税の対象となります。

- 評価額はどのように決まるのか。

- 相続の場合は、被相続人が死亡した日の時価※が相続により取得した財産価額になります。贈与の場合は、贈与日の時価※が贈与により取得した財産価額になります。なお、贈与された金や金貨を売却または市場売却受託サービスを利用して金銭で返還を受けた場合には譲渡所得等の対象となります。譲渡所得等計算時の取得価額は、相続あるいは贈与財産の計算時価額ではなく、その財産の取得価額を引き継ぎます。

- 詳しくは所轄の税務署または税理士にご相談ください(税務相談は税理士法第52条「税理士又は税理士法人でない者は、この法律に別段の定めがある場合を除くほか、税理士業務を行ってはならない。」とあるとおり、税理士でなければ応じることができません。したがって弊社が税務相談に応じることはできません)。

- 相続税の早見表

- 相続財産が基礎控除額{3,000万円+(600万円×法定相続人の数)}を超える場合には、相続税が課税されます。

-

法定相続分に応ずる取得金額 税率 控除額 1,000万円以下 10% ー 3,000万円以下 15% 50万円 5,000万円以下 20% 200万円 1億円以下 30% 700万円 2億円以下 40% 1,700万円 3億円以下 45% 2,700万円 6億円以下 50% 4,200万円 6億円超 55% 7,200万円

- 贈与税の早見表

- 贈与財産が基礎控除(年間110万円)を超える場合には、贈与税が課税されます。

-

贈与を受けた財産の価額

/基礎控除後18歳以上の者が直系尊属から

贈与を受けた場合左記以外の場合 税率 控除額 税率 控除額 200万円以下 10% ー 10% ー 300万円以下 15% 10万円 15% 10万円 400万円以下 20% 25万円 600万円以下 20% 30万円 30% 65万円 1,000万円以下 30% 90万円 40% 125万円 1,500万円以下 40% 190万円 45% 175万円 3,000万円以下 45% 265万円 50% 250万円 4,500万円以下 50% 415万円 55% 400万円 4,500万円超 55% 640万円 -

贈与を受けた財産の価額/基礎控除後

200万円以下18歳以上の者が直系尊属から

贈与を受けた場合税率 10% 控除額 ー 上記以外の場合 税率 10% 控除額 ー 贈与を受けた財産の価額/基礎控除後

300万円以下18歳以上の者が直系尊属から

贈与を受けた場合税率 15% 控除額 10万円 上記以外の場合 税率 15% 控除額 10万円 贈与を受けた財産の価額/基礎控除後

400万円以下18歳以上の者が直系尊属から

贈与を受けた場合税率 15% 控除額 10万円 上記以外の場合 税率 20% 控除額 25万円 贈与を受けた財産の価額/基礎控除後

600万円以下18歳以上の者が直系尊属から

贈与を受けた場合税率 20% 控除額 30万円 上記以外の場合 税率 30% 控除額 65万円 贈与を受けた財産の価額/基礎控除後

1,000万円以下18歳以上の者が直系尊属から

贈与を受けた場合税率 30% 控除額 90万円 上記以外の場合 税率 40% 控除額 125万円 贈与を受けた財産の価額/基礎控除後

1,500万円以下18歳以上の者が直系尊属から

贈与を受けた場合税率 40% 控除額 190万円 上記以外の場合 税率 45% 控除額 175万円 贈与を受けた財産の価額/基礎控除後

3,000万円以下18歳以上の者が直系尊属から

贈与を受けた場合税率 45% 控除額 265万円 上記以外の場合 税率 50% 控除額 250万円 贈与を受けた財産の価額/基礎控除後

4,500万円以下18歳以上の者が直系尊属から

贈与を受けた場合税率 50% 控除額 415万円 上記以外の場合 税率 55% 控除額 400万円 贈与を受けた財産の価額/基礎控除後

4,500万円超18歳以上の者が直系尊属から

贈与を受けた場合税率 55% 控除額 640万円 上記以外の場合 税率 55% 控除額 400万円

なお、2003年1月1日より「相続時精算課税制度」を利用することができるようになっています。詳しくは、以下の国税庁ホームページをご覧いただくか、所轄の税務署にお問い合わせください。

- マイ・ゴールドパートナーで損益が出た時の税金は?

個別のケースに応じて判断

積立は、購入は継続して行われていますが、市場売却受託サービスの利用が年1~2回または数年に1回程度であれば、取引が継続的には行われていないという判断で、取引の損益は一般的には「譲渡所得」として扱われます。また譲渡所得は市場売却受託サービスの利用時点を基準に過去5年以内の購入が短期、 5年超が長期となりますため、先に取得したものから順次譲渡(市場売却受託サービスを利用)したものと判断するという見解が出されております。 ただし、個別のケースに応じた所得の種類、保有期間の短期・長期の最終的な判断は税務署で行っておりますので、具体的な判断につきましては、お近くの税務署へお問い合わせください。

- 「金投資口座」や「金貯蓄口座」は、金融機関から売り戻し条件付で金を購入するもので、「純金積立」とは異なる商品です。

- プラチナ地金・銀地金取引での損益の税金も、金地金取引での損益と同様の扱いになります。

- 銀地金は「支払調書」を提出する対象ではありません。