金投資の特徴

金の特徴

金は株式や債券などとは違い、それ自体に価値がある「実物資産」として認められ続けてきた長い歴史があり、その歴史において、金は一度も「無価値」になったことがありません。

一方、預貯金、株式、債券など「紙の資産」は、それ自体に価値があるものではなく、発行企業や発行国の信用あるいは業績によって価値が決まります。そのため世の中が安定し経済が好調な時には「紙の資産」の価値は上がりやすく、世の中が不安定で経済が不調な時には「実物資産」の価値が上がりやすい傾向がみられます。従って「紙の資産」と「実物資産」の価格は反対の値動きをすることが多いのです。

こうしたことから金は中長期的にみて「紙の資産」の目減りをカバーしてくれたり、極端な例では発行体の破綻で株式や債券が紙くずになるような厳しい環境下で価値を維持してくれるため、注目されているのです。

金投資のメリット・デメリット

金投資では金の持つ特徴が、そのまま金のメリットになります。世界情勢の変化に強く、株安や紛争、テロなどが起きると安全資産として金を買う人が増えるため、逆に価値が上がる傾向が多いのです。

金投資のデメリットとして挙げられるのは為替変動リスクです。

わかりやすく例えるなら海外からの輸入品と同じで、日本円の価値が上がる円高では国内の金価格は下がり、日本円の価値が下がる円安では国内の金価格は上がります。

| メリット |

|

|---|---|

| デメリット |

|

「守りの資産」としての金投資

金投資に向いているのは、短期の利益を期待するよりも現在の資産価値を守りながら長期的視点で投資をしたいと思う方です。世界同時株安や世界各地で起きる紛争やテロなど、世界情勢は不安定で突然起こる不測の事態を予想することは困難です。このような時代だからこそ世界共通の価値を持ち、無価値になることのない金投資をおすすめします。

| 金投資に向いている方 | 短期の利益よりも現在の資産を守りながら投資をしたいと思う方 |

|---|---|

| 金投資に向いていない方 | 短期で利益を得たいと思う方 |

他の投資商品との比較

金投資の特徴を踏まえ、金以外の主な投資商品とのメリット・デメリットを確認していきます。

| 投資商品 | メリット | デメリット |

|---|---|---|

| 金 |

|

|

| 株式 |

|

|

| 投資信託 | 少額から設定し、幅広い銘柄に投資できる |

|

| 国債 |

|

|

| 外貨預金 |

|

|

| FX |

|

|

| 不動産 |

|

|

それぞれ性格の異なる投資商品をライフステージや資産状況に合わせて選択し、投資先や比率を変えていくことが賢い資産運用と言えるでしょう。金投資を手軽に始められる純金積立で「守りの資産」として金をポートフォリオの一部に加えることをおすすめします。

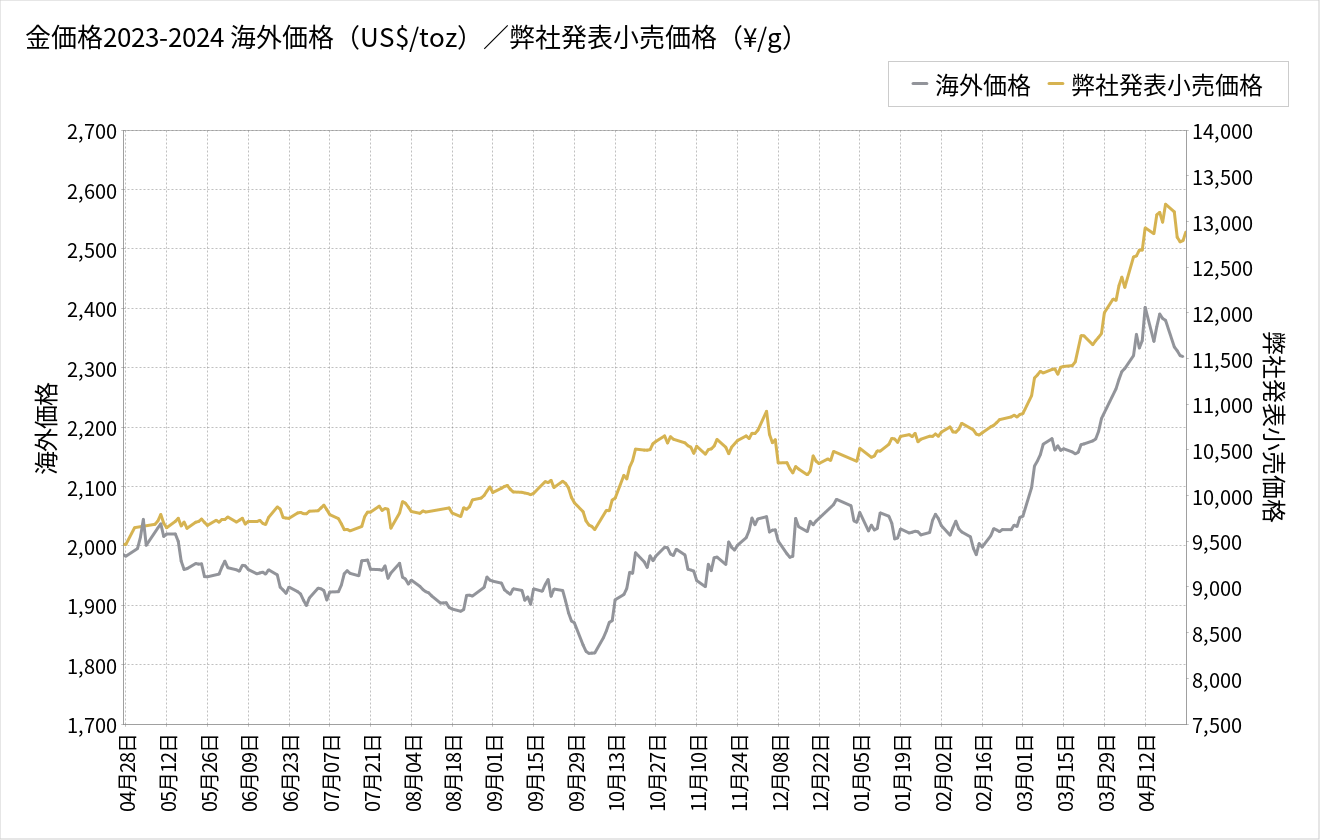

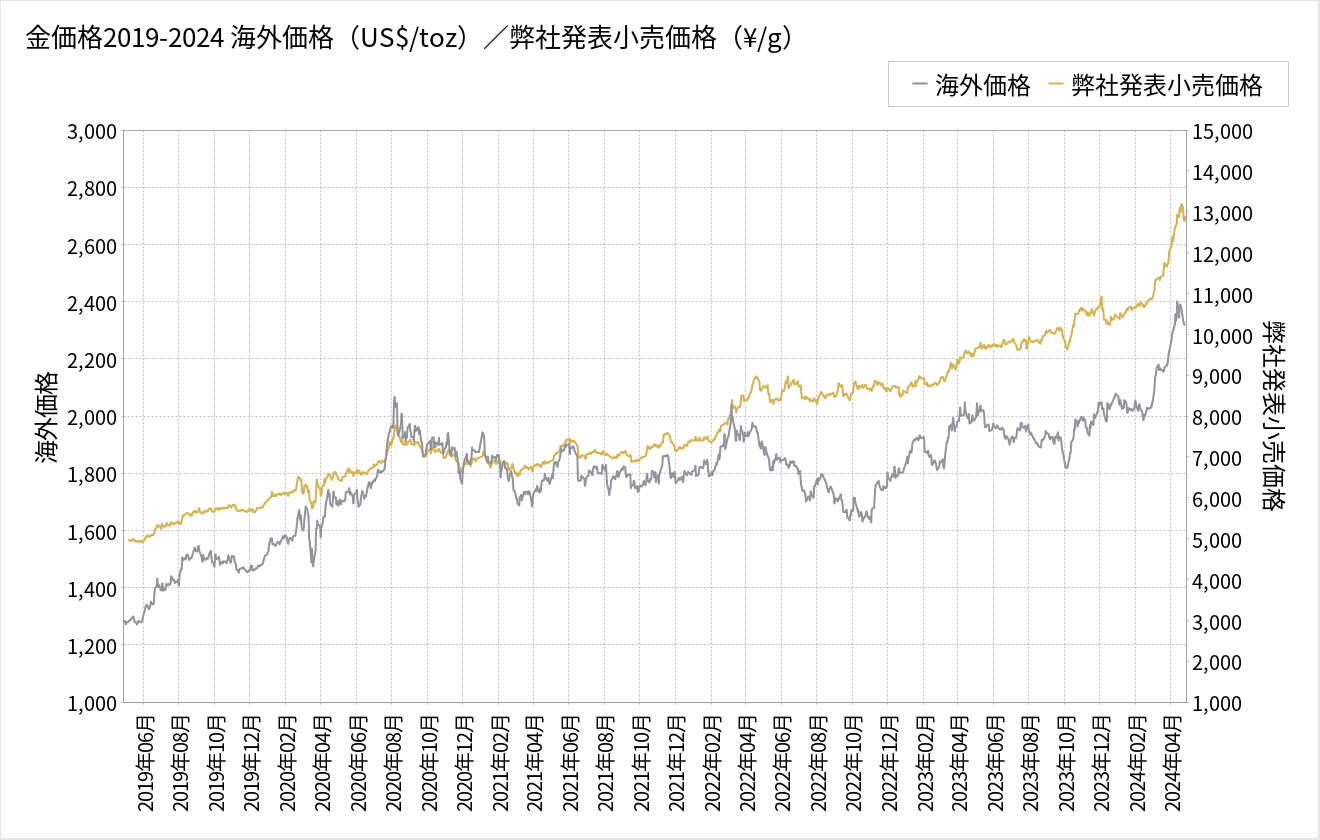

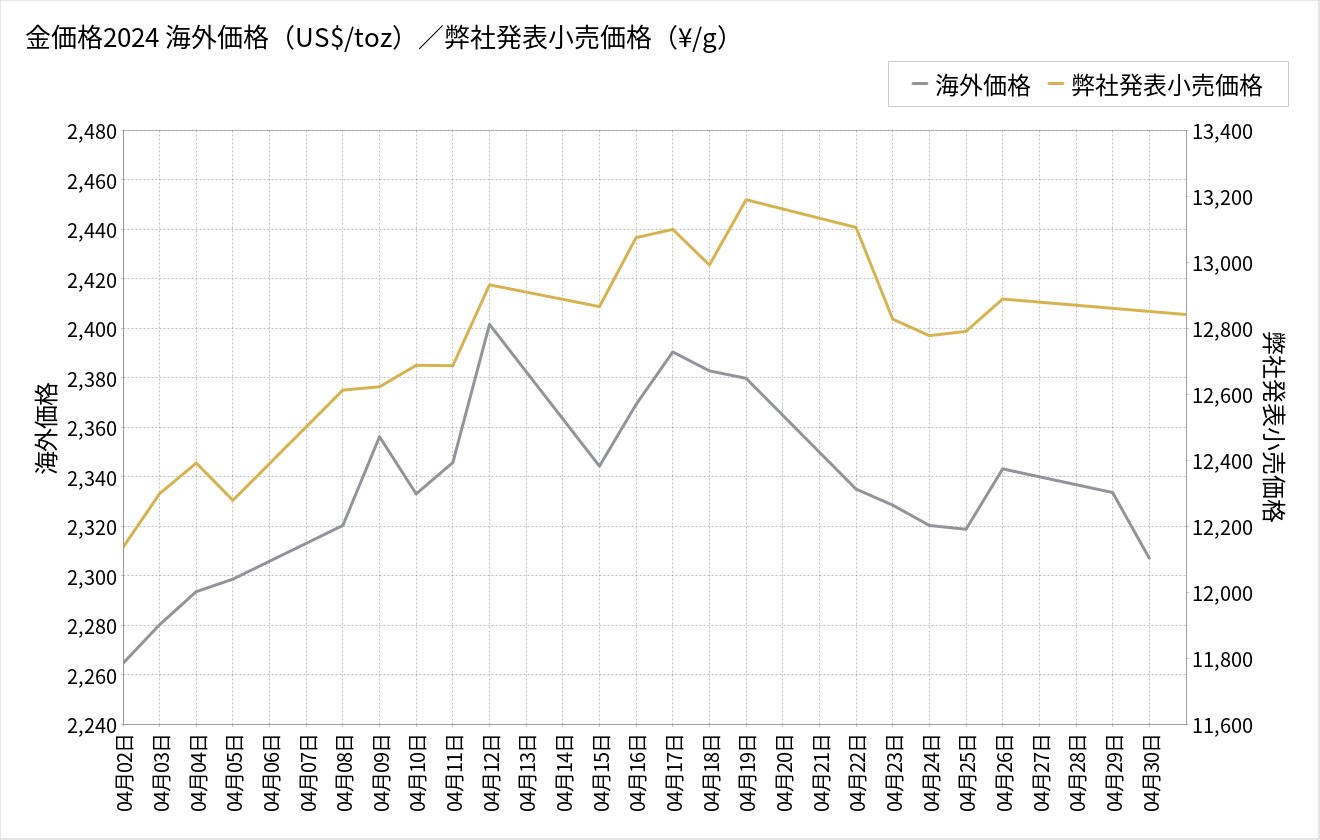

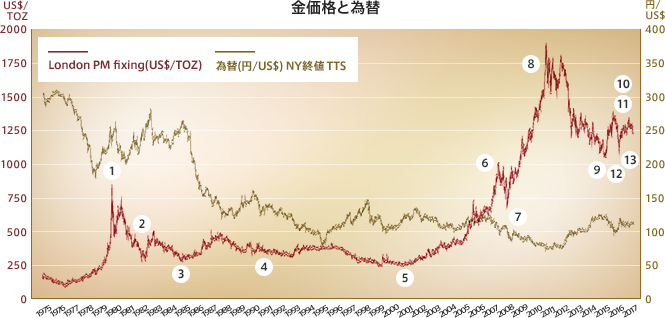

金価格の動向

金価格はアメリカを中心にヨーロッパなど世界市場に影響力をもつ国々の政治や経済状況に左右されますが、米ドルや株価が下落した時には安定資産としての力を発揮し、値上がりする傾向があります。

金の購入が資産防衛の手段と捉えられてきたことが過去の値動きからも確かにうかがえます。

金投資のなかでも特に長期的な資産防衛に適していると言われるのが、相場変動リスクを抑えることのできる純金積立です。これからの備えとして、無理のない金額から少しずつ金を買っていくことをおすすめします。

金価格はどうして変動する?

ドルと金価格の関係

世界の基軸通貨はドルであり、また世界経済活動の大きな部分はドルそのものとドル資産に依存しています。一般的にドル安になればその資産価値は減り、投機マネーはヘッジ先として他の通貨や資産を探すことになります。そのひとつのヘッジ先として従来金がありますが、1985年のプラザ合意によりドル高是正承認後の3年間、連続的にドルが下落する一方逆に金価格は上昇を続けました(チャート③)。それ以降、金価格の変動を説明する一般的解釈に「ドルと金価格の逆相関性」が多用されるようになりました。 実際には必ず逆相関性が見られるとは限らず、2008年秋の世界的な金融危機発生下のドル下落時においてはヘッジファンドの大規模な参入等で、損失補填のための一時的な換金売りによる金価格の下落(チャート⑦)なども見られました。最近の「ドルと金価格の逆相関性」についての代表例は短期的な局面ではありましたがFRBの度重なる追加利上げ(2016年12月、2017年3月、2017年6月、<チャート⑫以降>)によりドル高となるたび金価格に一時的な下落が見られました。今後は金市場において短期的な収益を求めることよりもポートフォリオ等、金の投資における役割を重要視する長期投資家も増加しているため、単純な逆相関性の図式にはならないことも予想されます。

米国経済の影響

米国経済の動向はドルの価値に影響を与えます。短期的な値動きの材料になるものとしては、定期的に発表される各種景気動向指数があります。金利動向、消費者物価指数、鉱工業業況、失業率、住宅着工数など。この中で米国経済の好調を示す数値が出ると金が売られドルが買われる、逆の数値ではドルが売られ金が買われる、というのが前項でも触れた教科書的な動きです(もちろん必ずしもこのとおりになるとは限りません)。そのドルとの逆相関性や歴史から国籍のない通貨とも言われる金が注目されていますが、米国経済の将来の不安を象徴するかのような2001年9月の米国同時多発テロが、金価格上昇へ反転のきっかけのひとつとも言われています(チャート⑤)。 また、2007年8月に表面化したサブプライムローン問題、2008年9月の大手金融機関をめぐる信用不安、2011年8月のS&Pが米国債を格下げしたことも米国経済の後退につながるものと捉えられ行き場を失った投資マネーが安全資産である金にシフトし、2011年9月にドル建て金価格は市場最高値を更新しました(チャート⑧)。その後、米国、欧州、及び日本も相次いで金融緩和策を拡充し、景気の回復とともに約4年後の2015年12月にFRBが利上げを11年ぶりに決定しましたが、その間は世界的な投資マネーの縮小とともに金価格は大幅に下落、調整を余儀なくされました。(チャート⑨) 最近では2016年11月にトランプ大統領が就任後、税制改革等の公約実現への期待により、米国経済の上昇気運が高まり、金価格は一旦下落(チャート⑪)した後、2017年にはトランプ大統領周辺問題の政治リスクにより金価格は上昇傾向となりました。

原油価格とインフレの懸念

1970年代の相次ぐオイルショックやOPECによる一方的な原油価格の上昇がもたらした世界的なインフレは未だ人々の脳裏から容易には去りません。第二次オイルショックの只中1980年1月につけた金価格850ドル/トロイオンスは2008年1月に書き換えられるまで27年間最高値の座を維持しました(チャート①)。この時期の原油価格の上昇とインフレ発生、それに伴う金価格の上昇は後に「金はインフレヘッジとなる」との定説を生み、同時に「原油価格と金価格は比例する」との見方も生まれました。もちろん必ずしも当てはまるわけではなく、最近は原油価格の経済への影響力は当時と比べ相対的に低下しているはずです。 しかし、2005年のアメリカ南部を襲ったハリケーンによる精油所の被害で金価格が上昇したり、2007年後半以後の異常とも言える原油価格の上昇カーブに金価格が重なっていたりすることは、投機心理的にはこの見方は根強いことを語ります(チャート⑥)。一方で、2008年後半の原油価格急落後も金価格は高値で推移した点は、世界経済混乱への各国の財政出動による新たなインフレ懸念が発生したためとも言われています。また、シェールガス・オイルの台頭や化石燃料以外への世界的なシフトを受け、2014年以降は金価格との相関を逸脱した原油価格の急落が見られ、従来のような金と原油との価格の相関関係は薄れてきています。

オイルマネー、中国・インドの経済成長

3項で前述した原油価格上昇の裏返しがオイルマネーの増大です。従来、増大したオイルマネーは石油輸出国の好調な貿易黒字で得た最も強力な投資マネーであり、金にも一部がシフトしていましたが、昨今の原油価格の低迷により従来のようなオイルマネーの流出は見られず、原油輸出国は海外投資を控え、自国の財政強化と安定に努めている傾向にあると言われています。一方、BRICsの中でも好調な経済成長を続ける中国、インドは外貨準備高を順調に増やし、他の資産にも分散する中で、元々金選好の強い国民性であることから、特に金準備に力を入れていると言われています。 今後も両国の経済成長が続けば、特に中国はこれから一般市民にも私的保有が認められようとしており、大きな購入勢力となると見られます。よってこれら諸国の経済情勢が金価格の変動の大きな要因となります。中国は2009年自国の公的機関の金保有量をそれまでの600トンから一気に1,054トンに、2017年には1,800トン超とし、世界で5番目の金の公的保有国となりました。今後も中国の影響はさらに拡大するでしょう。

年金ファンドの参入

2003年オーストラリアに金ETFが世界で初めて上場された後、ロンドン、シドニー、ヨハネスブルグ、ニューヨーク、シンガポール、日本等に相次いで上場されました。そして2017年のETF全体の金保有量は前年比9%増加して計約2,300トンとなりました。最大の金ETFであるSPDR Gold Sharesは金ETF全体の約40%を占めると言われ、この買い手の主役は欧米の年金基金と言われます。元々、金ETFを開発したWGC(ワールドゴールドカウンシル)のバートンCEOの前職は全米最大と言われる「カルパース」(カリフォルニア州職員年金基金)の理事長でした。 年金基金にとって一番怖いのはインフレと同時株安などの危機的状況。それに対抗するため、どのペーパー資産とも相関関係が薄いと言われる金をポートフォリオの一環に組み込むことは重要でした。2007年に大証で金価格連動型ETFが翌2008年に東証にも金ETFが相次いで上場されました。年金基金は短期的に利ざやを上げることが目的のヘッジファンド等とは違い長期的視野で運用する、つまり「バイ アンド ホールド」で、新規に購入された金はほとんど退蔵されるため、目下価格の下支えの大きな役割を果たしていると言われています。 足許の2017年は北朝鮮を巡る地政学的リスクとドル指数下落の加速によって金相場は上昇し、世界の投資家が金ETFにも資金を投入しましたが資金流入ペースは前年の水準から減速しました。

地政学的リスク

元々、東西冷戦時代の1979年ソ連のアフガン侵攻、イラン革命、在イラン米国大使館占拠などで金価格は大きく上がりました(チャート①)。「有事の金」という言葉が生まれたのもこの頃。その後1982年のフォークランド紛争や同年のメキシコ債務危機(チャート②)など国際緊張の高まりが金をはじめとする金属価格や原油などの資源価格の上昇につながりました。しかし、1989年ベルリンの壁崩壊で東西冷戦が幕を閉じ国際緊張が緩和する中、1991年の湾岸戦争では圧倒的な米国の軍事力による瞬時の決着に金価格は反応せず、この頃から「有事の金」から「有事のドル」へと流れが変わりました(チャート④)。 強いドルへの世界的信頼が成立した時代です。しかし、2001年9月米国同時多発テロによる証券市場の一時的機能停止に対し、金市場が影響を受けなかったことに象徴される「有事の金」の復活、以降の中東、パレスチナ、東アジアでの国際緊張に対する心理的ヘッジ先として金が選択肢のひとつとなっています(チャート⑤)。最近でも2016年6月の英国のEU離脱決定(チャート⑩)、2017年4月の北朝鮮の核ミサイル実験、及び米国のシリアへの空爆で金価格は各年初来の高値(チャート⑬)を更新し、有事の金の健在ぶりをアピールしています。

需給バランス

需給の動向は価格決定の基礎(ファンダメンタルズ)となります。これまで世界最大の産金国であった南アフリカでは採掘条件の悪化や鉱山ストなどが要因となり同国の供給は減ってきています。一方、資源を重要な国家戦略の中に位置付けている中国は、ついに2007年南アフリカを抜いて世界最大の産金国となりました。この中国をはじめ一部の国では生産量が増加しているところもありますが、世界全体を見ると新産金は総じて横ばい、乃至は減少傾向にあります。これを補うのがスクラップ回収からのリサイクル金ですが、総供給量の約30%を占めるものの拡大基調とするには量的に届きません。 一方、需要面での主要用途は宝飾品用途ですが、2013年をピークに減速していたものの、2017年にはインドの大幅な回復に牽引され、前年比10%強の増となりました。このように中国・インドの経済成長がもたらす需要は2010年以来8年連続で需要増となっている公的機関による需要や年金基金需要とともに年々拡大し今や大きな比重を占めています。しかも、何れの需要も価格の影響は受けつつも、短期的な利ざや稼ぎが目的でないため、大部分が退蔵され、価格を下げる要因となる売却として大きくは市場に出ないこと、特に公的機関による需要や年金基金需要は将来のインフレに備えて長期保有するのが基本的な姿勢ということが重要なポイントです。

金価格チャート

最新の金価格

| 2026年 2月10日 発表 |

小売価格 (消費税込) |

小売価格 前営業日比 |

買取価格 (消費税込) |

買取価格 前営業日比 |

|---|---|---|---|---|

| 店頭価格 (14:50更新) |

27,729円/g | -167円/g | 27,384円/g | -265円/g |

| 2026年 2月10日 発表 |

小売価格 (消費税込) |

小売価格 前営業日比 |

市場売却受託 サービス価格 (消費税込) |

市場売却受託 サービス価格 前営業日比 |

|---|---|---|---|---|

| Web価格 (14:50更新) |

27,718円/g | -167円/g | 27,395円/g | -265円/g |

- 店頭価格に関して

店頭での金地金の売買およびマイ・ゴールドパートナーでの月額積立購入、ボーナス月プラス積立購入、月間スポット積立購入と店頭もしくはお電話での当日スポット購入、等価メタル変更サービス、市場売却受託サービスに適用されます。

- Web価格に関して

マイ・ゴールドパートナー専用の価格です。オンライントレード取引での当日スポット購入、等価メタル変更サービス、市場売却受託サービスに適用されます。

- 金は相場商品です。価格の変動により売却または市場売却受託サービス時に購入価格を下回る場合があります。

- 店頭価格はマイ・ゴールドパートナーでの月額積立購入、ボーナス月プラス積立購入、月間スポット積立購入と店頭およびお電話での当日スポット購入、等価メタル変更サービス、市場売却受託サービスに適用されます。

- 店頭価格およびWeb価格は市況により一日のうちで変更になることがあります。

- 変更があった場合は時刻を変えて発表します。

- 前営業日比は土曜・日曜・祝日および弊社休業日を除く前価格発表日の小売価格、買取価格および市場売却受託サービス価格終値と比較して算出しています。

- Web価格はオンライントレード取引での当日スポット購入、等価メタル変更サービス、市場売却受託サービスに適用されます。

金・プラチナ・銀の違い

信用不安やインフレリスクに強く、株式と反対の値動きをする傾向がみられる金。

一方、景気の影響を受けて、株式と似た値動きをする傾向がみられるプラチナ。

そして基本的には金と連動して動くが、プラチナのように景気に敏感な側面があり、有事には金と対象的に値を下げる傾向がみられる銀。

このことから安定性があり長期保有に適する金に比べ、プラチナや銀はハイリスク・ハイリターンで投機色の強い貴金属と言えます。

| 金 | プラチナ | 銀 | |

|---|---|---|---|

| 資産性 | 通貨として用いられてきた | 近年は資産用としても注目されている | 通貨として用いられてきた |

| 信用不安やインフレリスクに強い | 金より希少性が高い | 価格が比較的手頃 | |

| 価格 変動の 傾向 |

株式と反対の動きをする傾向がある | 産出量の約6割が工業用。 景気に左右され、株式と同じ動きをする傾向がある |

金と似た値動きだが、工業素材として景気動向にも影響を受ける |

| 市場が大きく安定性が高い | 市場が小さく乱高下しやすい | 市場が小さく乱高下しやすい | |

| 特徴 | 長期の資産形成向け | ハイリスク・ハイリターンで投機色が強め | ハイリスク・ハイリターンで投機色が強め |

金投資の種類

純金積立や金地金(インゴット)・金貨など、さまざまな金の購入方法をご紹介します。

純金積立

貴金属メーカー、地金商、証券会社や銀行などが取り扱っています。基本的な仕組みとして、毎月の積立金額を営業日数で割った1営業日あたりの金額により、営業日毎に自動的に金地金を買い付けていく方法(ドルコスト平均法)が採用されており、毎月ご自身の予算に合った分だけ積立をする預貯金感覚で購入することができます。金現物を購入でき、盗難のリスクもなく、毎月少しずつ積み立てられ、価格変動リスクを回避できる純金積立が金の購入方法としては安全で注目されています。

金地金(インゴット)

金地金(インゴット)は、いわゆる「金の延べ棒」です。貴金属メーカーや地金商が自社ブランドとして製造・販売しており、直営の店舗や電話で購入できます。直営店ならばその品質は保証されているので安心して購入することができます。金地金(インゴット)の重さにはさまざまな種類がありますが、金貨とは異なり500g未満の売買にはバーチャージと呼ばれる手数料がかかります。

金貨(地金型金貨)

金貨には特別なデザインが施されているため、その店頭小売価格にはプレミアムと呼ばれるデザインや加工費、輸入の際の諸経費が含まれていることから金地金の店頭小売価格より割高になっています。金貨にはさまざまなデザインや大きさがあり、予算に合ったものを選ぶことができます。

金投資に関わる税金・法律

金投資を始めるにあたって知っておきたい税金や法律についてご説明します。

消費税

金地金や宝飾品などを購入した時には、まず消費税がかかります。一方、金を売却または市場売却受託サービスを利用して金銭で返還を受けた時にも消費税がかかります。売却または市場売却受託サービスを利用した場合は消費税分を含んだ金額となり、消費税率が同じ時に売却または市場売却受託サービスを利用して金銭で返還を受けた場合は購入時の消費税額はプラスマイナスゼロで相殺されます。

所得税

金を保有しているだけでは所得税はかかりません。しかし、金を売却または市場売却受託サービスを利用して金銭で返還を受け、利益が出た場合は売却または市場売却受託サービスの利用による利益に応じて課税対象となります。一般の個人が金を売却または市場売却受託サービスを利用して得た利益は原則譲渡所得として申告が必要になります。なお、申告が必要となる場合は保有期間に応じても課税方法が変わってくるので注意が必要です。

相続税

金も資産の一部ですから相続を受けた場合には相続税がかかります。

贈与税

金の贈与を受けた場合には贈与が成立した日の店頭小売価格を適用し評価額を算出します。

個人番号(マイナンバー)

所得税法では金・プラチナ・金貨・プラチナ貨の売却または市場売却受託サービスを利用して金銭で返還を受けた金額が200万円を超える場合、売却または市場売却受託サービスを行った貴金属店がお金を渡したことを示す支払調書を税務署へ提出する義務が定められています。

三菱マテリアルの強み

純金積立の運営会社を選ぶポイントはさまざまですが、一番重要なのはご自身が信頼できる会社を選ぶことです。三菱マテリアルが多くの方々に支持されている理由を詳しくお伝えします。