2024年から2025年にかけて、金価格が最高値を更新し続けており、投資家の注目を集めています。

また、このような状況から、これから金投資を始めようと検討している方もいらっしゃるのではないでしょうか。

本記事では金価格上昇の理由を解説するとともに、金投資における高値づかみのリスクを抑えるポイントもご紹介します。

目次

金価格が上昇する理由

金は株式や株式投資信託などと同様に、需要と供給のバランスによって常に価格が変動しています。

では、金価格が上昇するのにはどういった要因があるのでしょうか。ここでは3つの要因に分けて確認していきましょう。

まず、欧米諸国で政策金利が引き下げられると、相対的に金投資の魅力が高まります。これが金価格を押し上げる要因のひとつです。

また、金投資は現物だけでなく、ETFなどを通じた投資もあります。こうした投資商品への大量の資金流入も、金価格を上昇させる大きなポイントとなります。

次の要因として、まずインフレヘッジとしての金需要の増加が挙げられます。実物資産である金は、インフレ下において資産の目減りを防ぐ効果があるため、インフレが進む局面においては価格が上がりやすくなるのです。

また、中国やインドをはじめとする新興国の需要増加も、金価格上昇の大きな要因です。新興国で経済成長が進むと、宝飾品や資産保全目的による金需要が増加するため、金価格を押し上げる要因となります。

金価格を押し上げる3つ目の要因は、金が安全資産とみなされていることです。地政学的リスクが高まったり、景気の先行きが不透明になったりする局面では、資産を守るための避難先として金が活用されます。

また、米ドルの信認低下も安全資産である金に資金が流入する要因となります。米ドルは世界の基軸通貨ですが、米国の財政赤字の拡大が続くと世界各国で脱米ドルの動きが加速します。この動きが広まると、代替資産として金への投資が集中し、金価格を上昇させる要因となるのです。

近年の脱米ドルの動きは各国中央銀行の金の購入動向にも影響を与えています。金は特定の国に依存しない資産です。中央銀行も安全資産として認識しており、脱米ドルの動きの受け皿として金を購入することで金価格が上昇する要因となります。

近年の金価格上昇の理由

金は株式や株式投資信託などに比べると値動きの幅が小さく、安定的な資産運用に適した投資商品と言えます。

しかし、2019年以降金価格は急激に上昇し、2025年12月の国内小売価格は平均で1gあたり23,821円です。

一方、2019年12月の国内小売価格は平均で1gあたり5,737円であったため、わずか6年で4倍強に上昇したことになりますが、これはなぜなのでしょうか。

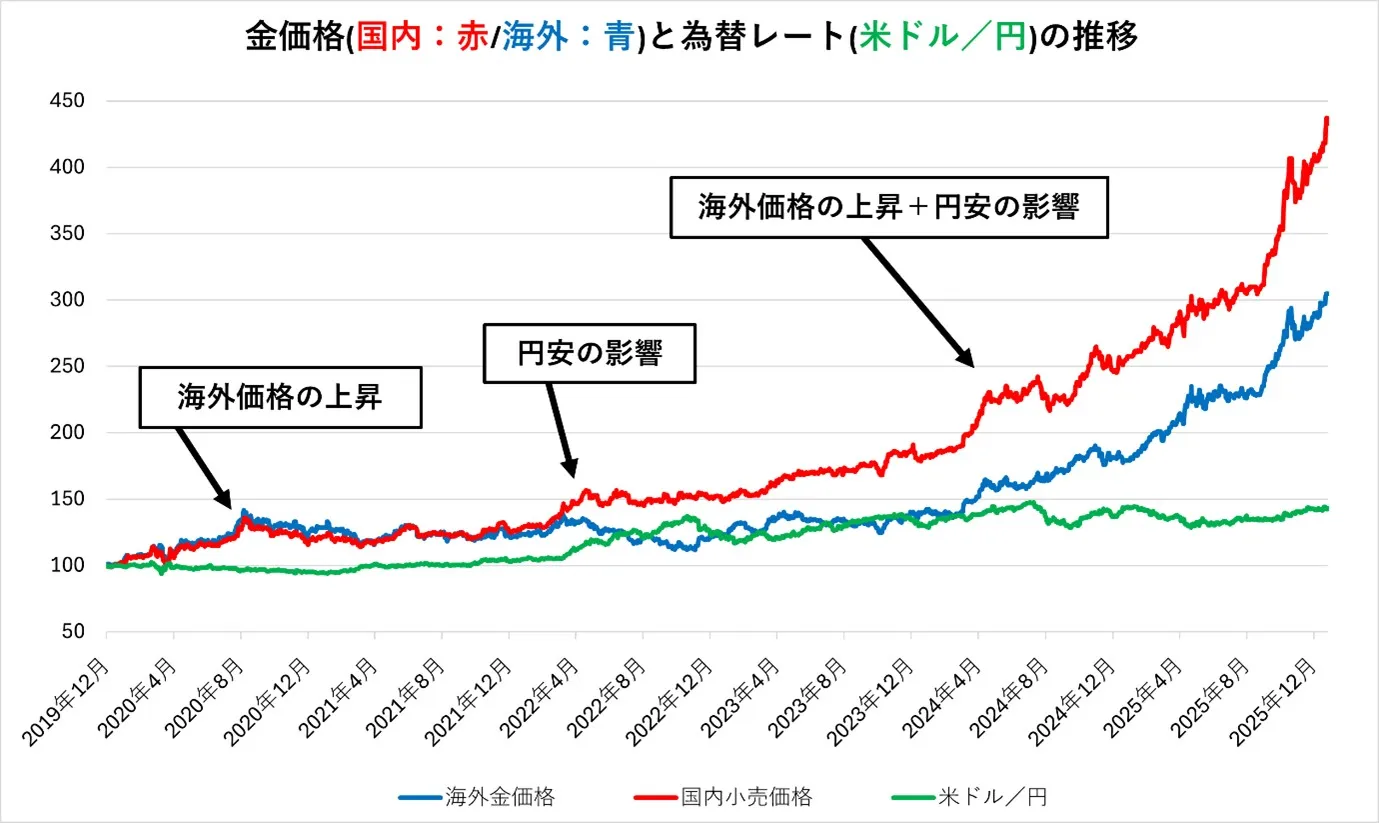

金の国内小売価格は海外価格の変動に加え、為替の影響を受けます。大きく分けると、2019年から2020年後期までは「海外価格の上昇」、2022年から2025年にかけては「海外価格の上昇」に加えて「円安」が大きな要因として挙げられます。

下のグラフは金の「国内小売価格」、「海外価格」および為替レート(ドル円)を2019年12月起点で指数換算し、その後の上下を表したものです。

国内小売価格を赤、海外価格を青、為替レート(ドル円)を緑のラインで表しています。

このグラフを見ると、2019年頃から2021年10月頃までは為替レート(ドル円)がほぼ横ばいのため、国内小売価格と海外価格が同じように推移していることがわかります。

しかし、2022年4月頃から海外価格が少し下落しているものの、円安により国内小売価格が上昇していることがわかります。

さらに、国内小売価格の値動きは、海外価格の上昇に加え、ドル円の為替レートとともに2022年後半から上昇し始めていることがわかります。

※金の国内小売価格、海外価格および為替レート(ドル円)の単位を統一するため、2019年12月を100として指数換算

ところでこうした金価格の上昇が見られたのはなぜなのでしょうか。以下にその背景を説明します。

2018年頃から米中での経済対立が顕在化し、2019年以降には米中貿易摩擦に発展、さらに2020年に入ると新型コロナウイルス感染症が拡大したこともあり、世界的に経済情勢が悪化しました。

このような経済情勢の悪化に伴い、安全資産である金の需要が増えたことから、2020年後期にかけて金価格は上昇したのです。

2022年に入るとコロナ禍は収束の兆しを見せ始めましたが、一方でロシアによるウクライナ侵攻、さらには2023年の中東情勢悪化と、世界情勢の不安定化が加速しています。

米国と西側諸国がロシアに対して経済制裁に踏み切ったことに加え、中東情勢悪化によるエネルギー供給への懸念から、食糧やエネルギーを含むさまざまな物価が高騰しました。

インフレが目標ペースを上回って進む状況下においては、インフレを抑えるために政策金利を引き上げるケースが多いですが、日本は長引く景気の低迷により、政策金利の引き上げに慎重な姿勢を貫いてきました。

その結果、欧米諸国と日本との間で金利の差が大きくなり、金利の高いドルやユーロが買われ円安に陥っています。

世界的な金の取引はドル建てで決済されるため、2022年以降に急速な円安が進んだことで、日本国内において金価格が上昇したと考えられます。

また、2022年から2025年にかけては各国中央銀行による金の大量購入も続いています。

2023年から2025年にかけて、金の海外価格と国内小売価格は再度上昇し、最高値を更新していますが、これは前述同様に国際的な経済、政治情勢の不安が変わらないため、海外価格が上昇したことと、円安という2つの要因が重なった結果と捉えて良いでしょう。

金価格の上昇は「なぜ」を突き詰めることが重要

金価格は需要と供給のバランスによって決定しますが、その背景には国際情勢や為替、政策金利など、さまざまな要因が複雑に絡み合っています。

金価格が大きく上昇した際には、その前後でどういった出来事があったのかを分析し、考えられる理由を読み解いていくことが大切です。

例えば、金価格の上昇には「米国が利下げを行った」、「インフレが進んでいる」、「地政学的リスクが高まっている」といった要因が考えられます。

ただし、前述のとおり複数の要因が絡み合った結果として金の需給バランスが決まるため、金価格の上昇要因を理解しきることは容易なことではありません。

金価格が上昇するタイミングを見極めるためには、過去の値動きにおいて「金利が低下したから」、「円安が進行したから」といった表面的な事象を捉えるのではなく、「なぜ金利が低下したのか」、「なぜ円安が進行したのか」などを深掘りしていくことが重要と言えるでしょう。

金価格上昇による高値づかみのリスクを抑えるために

このように金価格は複雑な要因が絡み合って決定するため、将来の値動きを正しく予想することは容易ではありません。高値のタイミングで購入してしまう「高値づかみ」に陥ることは誰もが避けたいものです。

特に金価格が史上最高値圏にある最近では、金投資の懸念点として高値づかみのリスクが付いて回ります。

このリスクを軽減しつつ、長期的な資産運用として金投資を始めてみたいという方には純金積立がおすすめです。

毎月1g、2gといった重量を指定して金を購入するのではなく、あらかじめ設定した月々の購入金額分の金を購入するのが純金積立の特徴です。

このような購入方法はドルコスト平均法と呼ばれ、金価格が高い時には少なく、安い時には多くの金を購入することから、長期にわたって積み立てることで購入単価が平準化され、高値づかみのリスクを軽減することができます。

なお、純金積立は毎月一定の金額を設定して購入していく月額積立購入以外にも、運営会社によっては任意のタイミングで金を購入できるスポット購入にも対応しているため、買い時を逃す心配がありません。

純金積立なら三菱マテリアルのマイ・ゴールドパートナー

これから純金積立を始めようと考えている方は、大切な資産を安心して預けるためにも信頼できる運営会社を選ぶことが大切です。

しかし「どこの運営会社を選べば良いのかわからない」、「さまざまな候補がありすぎて選ぶことができない」とお悩みの方には、三菱マテリアルのマイ・ゴールドパートナーをおすすめします。

三菱マテリアルは明治29年(1896年)から100年以上にわたって金の製錬に取り組んできた歴史があり、国際基準の高い品質を保証しています。

マイ・ゴールドパートナーでは金だけではなくプラチナや銀の積立もでき、月々3,000円から無理のない範囲で積立購入ができるほか、年2回まで任意の月を指定して、月額積立購入金額に加算できるボーナス月プラス積立購入や各種スポット購入にも対応しているため、ご予算に応じて無理なく購入できます。

年会費は800円、積立購入手数料は1,000円につき26円(消費税込)または31円(消費税込)、ボーナス月プラス積立購入や各種スポット購入の場合には手数料がかかりません。

保管料は消費寄託預かりでは無料、混蔵寄託預かりでは有料です。口座管理料はかかりません。

積み立てた金は金地金で現物を受け取ったり、金貨で返還を受けたり、市場売却受託サービスを利用して金銭で返還を受けることができます。

現物引出手数料は金地金1本あたり6,000円~7,500円(サイズによって異なります。500g以上の金地金は無料)。配送手数料は2,000円(保険料込)です。

オンライントレード(インターネット取引サービス)を利用すればお手軽に取引ができるため、買い時や売り時を逃すことも少ないでしょう。当社店頭価格より優遇※されたWeb価格が適用されます。

※Web価格は当社店頭価格に比べ、金・プラチナで10円/g、銀で0.15円/gの優遇となっております。適用対象はオンライントレード取引での当日スポット購入、等価メタル変更サービス、市場売却受託サービスです。

詳細比較は以下ホームページ「マーケット情報・最新の価格」をご覧ください。

また「会員継続ボーナス」というユニークな特典があり、会員が会員契約期間開始日から会員契約期間満了日までマイ・ゴールドパートナーを継続してご利用いただいたことに対する特典として、会員契約期間満了日にお客様の消費寄託残高に加算します。

なお、金・プラチナ・銀の消費寄託、混蔵寄託の購入取引が対象です(混蔵寄託は金のみの取扱いとなります)。詳細は以下ホームページをご参照ください。

まとめ

金価格は国際情勢や為替、政策金利など、さまざまな要因が複雑に絡み合って決定します。

2019年以降金価格は上昇基調が続いていますが、その理由を突き詰めて考えると2019年から2020年後期は「海外価格の上昇」、2022年から2025年にかけては「円安」が大きな要因となっていることがわかります。

2023年以降は海外価格の上昇と円安という2つの要因が重なり、国内金価格は最高値を更新しています。

2025年時点においても不安定な世界情勢は継続しており、円安から円高への転換も不透明な状況と言えるでしょう。

金価格が高騰する中での投資は高値づかみのリスクがありますが、長期的に安定した資産運用を行うのであれば、ドルコスト平均法によって購入単価を平準化できる純金積立もひとつの選択肢となります。

これから純金積立を始めようとお考えの方は、ぜひ三菱マテリアルのマイ・ゴールドパートナーをご検討ください。

※本記事は更新時の情報です