豊島逸夫の手帖

米国債変調、101円10銭の壁に注目

2014年5月16日

今週の欧米市場の主役は債券市場である。

景況感が好転して物価が上昇すれば金利は上昇するはず。しかし、その市況の法則では説明できない現象が生じているからだ。

米国では、14日発表の卸売物価指数(PPI)が前月比0.6%上昇して、2012年9月以来最大の伸びを示した。

更に15日発表の消費者物価上昇率も前月比0.3%上昇して、2013年6月以来の伸びを示した。

にもかかわらず、米国10年債の利回りは14日に次ぎ15日も下げ続け、遂にレンジの下限と見られていた2.5%を割り込み2.4%台に突入した。

もはや、ウクライナ緊迫という地政学的リスクに発する「安全資産=米国債買い」だけでは説明できない。例えば、地政学的リスクに敏感な金は売られて1300ドルの大台を再び割り込んでいる。

要は、米国債利回り低下が、市場にくすぶる米国経済成長に関する不安感を映す現象となりつつあるのだ。

15日には先週の失業保険申請者数が24,000件減少して297,000人と発表された、実に2007年5月以来7年ぶりの低水準であり、改めて雇用の改善を印象づけた。

しかし、4月の米鉱工業生産指数は前月比0.6%減。3月は0.9%増であった。

更に、フィラデルフィア連銀景況指数も4月の16.6から5月は15.4へ低下。

そして、イエレンFRB議長が、雇用より住宅市場に懸念を示す中で注目された5月の全米住宅建設業協会(NAHB)住宅市場指数も4月の46から45へ減少した。

まだ米国経済の回復が本物とはいえない、との不安感が株式から債券へのマネー・シフトを誘っている。

更に、国債買い、金利低下現象は欧州でも同時進行している。

15日発表された1-3月期ユーロ圏GDPは前期比で実質0.2%増にとどまり、これまた域内低成長を印象づけた。

そこでマネーはドイツと英国の国債への流入を加速させている。

一方で、年初から買われてきた南欧国債は売りに転じている。

以下のように比較すると、その違いが鮮明だ。

| (%) |

| 10年債利回り | 前日比 | 前日比変動率 | |

| ドイツ | 1.31 | ↓0.06 | -4.60 |

| 英国 | 2.52 | ↓0.06 | -2.28 |

| 米国 | 2.49 | ↓0.05 | -1.96 |

| イタリア | 3.10 | ↑0.19 | +6.60 |

| スペイン | 3.02 | ↑0.16 | +5.71 |

| ポルトガル | 3.70 | ↑0.19 | +5.27 |

| ギリシャ | 6.81 | ↑0.51 | +8.06 |

昨日、日経コラム「ギリシャ買いに映る債券バブルの影」に、「(10年債利回りについて)米国が2.54%、イタリアが2.91%、スペインが 2.86%。国力の差を考えると、異常な接近と言わざるを得ない。世界の投資家のあくなきイールド(利回り)追求がもたらした現象で、「債券バブル」の感 はぬぐえない。」と書いた。

その違和感は市場が共有した感覚と見え、15日には米国2.49%、イタリア3.10%、スペイン3.02%と、米国債と南欧国債の利回りスプレッドは拡大した。債券バブル懸念が強まると、さすがに債券買いも「質の選択」が進む。

主要先進国の低金利状況が続くとの見方は根強い。

欧州市場では、ドラギECB(欧州中央銀行)総裁の「来月=6月には動く」との追加緩和を示唆した、ECB理事会後の記者会見での発言に、改めて切迫感を感じている。

米国市場では、サマーズ氏の「スタグネーション(経済停滞論)」がこれまた蒸し返されている。米国経済の低インフレ、低成長傾向は構造的との議論だ。

もし、本当に世界的低金利傾向が続くと市場が確信すれば、キャリートレードが増加するリスク・オンになるはずである。

しかし、足元で、15日の市場の動きを見る限りではリスクオフによる「株売り」「米独英国債買い」が進行している。南欧国債、そして金も売られている。

米国経済指標も、冒頭に詳述したごとく、雇用は改善、住宅は不安と方向感が定まらない。

ニューヨーク市場では「悪いニュースは良いニュース」となる日もあれば、「悪いニュースは悪いニュース」となる日もある。

ただ、日本市場にとって気になるのは、日米金利差が縮小することで、ドル安。円高がジワリ進行していることだ。

101円台半ばまで進行した円高だが、目先の注目点は心理的な100円より、101円10銭の壁を突き抜けるか否かである。

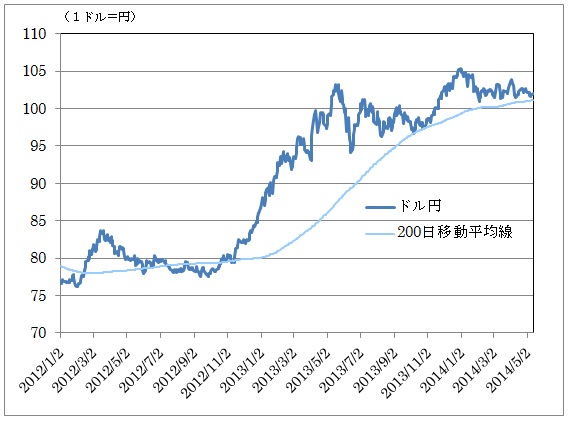

添付のグラフはドル円相場の200日移動平均線であるが、その水準が今101円10銭上にあるのだ。

この水準を突破すると中期的な円高傾向に入ってしまう可能性が強い。

ドル円と200日移動平均線

カギを握るのは米国債利回りである。

年初から、量的緩和縮小=3%を超す金利上昇=米国債売りをほぼ確実視して売りに廻ったポジションが完全に裏目に出ている。その買い戻しが未だ一巡してい ない。ファンドの米国債売りの買い手仕舞いが更に進行すれば、2.25%程度までの更なる金利低下もあり得る。そこで、ドル円は101円10銭の壁を試す 展開となるリスクを想定内に入れておくべきであろう。