豊島逸夫の手帖

先走る米利下げ観測、慎重なFRB、円乱高下の背景

2023年12月8日

国際金価格に著変なく、外為市場で円相場が一時141円まで進行したので今日は円高の話。

7日の東京市場で植田発言が円高加速を誘発した後、NY市場では日々強まる米利下げ観測でドル安が進行した。日米金融当局の動きを投機筋が先読みした結果、円の値動きが荒くなっている。米債券市場のボラティリティーも異常に高く、一時は5%を超えた米10年債利回りが、短期間で4.1%台まで急落中だ。ダントツの流動性を誇る米国債市場を代表する10年債が、このような急落を演じるのは極めて稀なことだ。

さすがに市場では、利下げ観測が「スピード違反」ではないかとの懐疑的見解も強まりつつある。

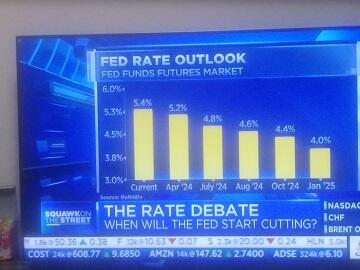

FF(フェデラルファンド)金利の先物取引(fed fund futures)によれば、2024年に予想される各月の政策金利は以下のとおりになる。

現在 5.4%

4月 5.2%

7月 4.8%

8月 4.6%

10月 4.4%

因みに2025年1月には4.0%が予想されている。

更に、来年5月までに利下げする確率(含む複数回)は8割を超した。1か月前には5割超であった。極端な事例としては来年1月にも利下げの確率まで論じられている。

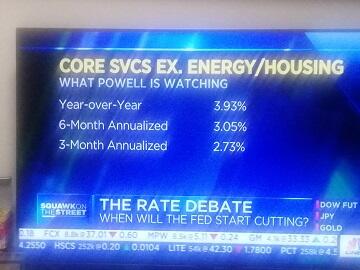

その主たる根拠の中にはパウエル議長が最も重視しているスーパーコアインフレ率が、今年9-11月期と同5-8月期を比較すると2.73%まで下がってきていることが挙げられる。

スーパーコアとはエネルギーに加え、変動の大きい家賃も差し引いた数字で、最も頑固とされるサービス業の家賃に特化したインフレ指標だ。年単位の前年同期比では3.9%、6-11月期と22年12月―23年5月の6か月比較では3.05%となっている。

とは言え、パウエル議長には利下げ決断が慎重にならざるを得ないふたつの理由がある。

まず、利下げ開始した後にインフレが再燃する可能性。特に米大統領選を控え、財政面からのインフレ圧力が強まることになろう。FRBの管轄外で制御できないが、結果的にインフレ再燃となれば責任を問われるのはパウエル議長だ。

更に、利下げしたことで市場に緩みが生じ、株価が急上昇して、資産効果により個人の消費が活性化することで、インフレが再燃のシナリオも現実味がある。

市場は12月12~13日開催のFOMC時に発表されるFOMC参加者の金利予測(ドットチャート)に注目するが、その前に円売り投機筋がポジションの手仕舞を急いだことも急激な円反騰を招いた。

それにしても市場の観測が先走り加速していることは気になる。今週は12月FOMC前のブラックアウト期間中でFRB高官の発言は控えられている。それゆえ市場も発表されたJOLTSなど重要経済指標に対するFRB高官のコメントを聞くことができず暗中模索の感がある。

そもそもパウエル議長はブラックアウト期間入り直前に「引き締め過ぎと引き締め不足の可能性は五分五分(balanced)」と語り、緩和への早期転換観測をけん制している。現在の金融環境については「不確実性が尋常ではなく(unusually)高まっている」と異例の強い表現で語った。FRBの視点では市場が予想している来年3月や5月までにこの視界不良感が晴れることに懐疑的であることが伝わってくる。

それゆえ本日発表の雇用統計や12月FOMCで円高を後押しした早期利下げ観測が後退すれば、円安逆戻り現象が顕在化しよう。

そもそもfed fund futuresの売買そのものも基本的に投機的売買ゆえ、日中でも利下げ確率の数字はしばしば変わる。

米10年債利回りの5%から4.1%への急落も、まともな国債需給では説明できない。ここではやはり債券投機筋の売買の影響が滲む。

現在は感謝祭休暇とクリスマス休暇の間の短い期間ゆえ、通常のファンドが新たに外為市場でポジションを作る時期でもない。

円高進行加速については東京市場に比しNY市場は冷ややかである。