豊島逸夫の手帖

恒大危機、救済される人、されない人

2021年9月27日

恒大集団の債務処理については様々な情報が市場で乱れ飛んでいる。その過程で徐々に具体的シナリオの概要程度は浮かび上がってきた。

基本的に「共同富裕」が掲げられているので、「大き過ぎて潰せない」というロジックはもはや通用しない。とは言え無秩序なデフォルトはインフラ不動産セクター主導で成長してきた地方経済に破壊的影響を与えかねない。

そこで現実的選択は「管理されたデフォルト」というシナリオになる。まず司法も中国共産党の支配下にある国ゆえ債務処理も恣意的に操作できる。

恒大集団の場合は、債権者がプロの機関投資家から理財商品を掴まされた素人投資家集団まで多岐に亘るので、債務返済の優先順位が重要になる。

まず恒大集団発行の社債保有者については「ハイイールド債」のリスクを承知の上で相対的に高いリターンを追求したので、容赦なく扱われ救済されないであろう。

対して理財商品の購入者は個人投資家が主体なので、彼らの不満が鬱積すれば社会不安を生じかねない。これは中国共産党の最も嫌うところで何らかの救済措置が取られよう。そもそもシャドーバンクが組成して、恒大集団の関連事業に投資して、年率7%以上を享受できる立て付けだが、その運用先は闇の中だ。リスク開示(ディスクレ)の類もない。個人投資家の金融リテラシー欠如も大きな問題点だが、緊急を要する今そこまで拘っている余裕はなかろう。但しSNSや路上で個人投資家が集団となり、声を上げて鬱憤を晴らす如き行動は言論規制されよう。見せしめ的に恒大会長が政府主導の「次の中国人富豪叩き」の標的になるかもしれない。

更に最優先に救済されそうな債権者が、例えば2年後受け渡し条件で、全額前金払いにより恒大マンションを購入した人たちだ。その戸数は100万を超す。そもそも恒大集団はこの前払いで得た資金を新たなマンション建設に振り向けるなど、危うい資金運用が目立った。それゆえまず未完成物件を完成させ、且つ前払いで支払われた資金は地方政府の信託口座に振り替える作業が優先されよう。但しマンション購入者には富裕層もいれば、「虎の子」をはたいた一般個人層もいる。例えば富裕層子息の受験競争が過熱して、有名校の学区内の不動産物件には高額のプレミアムが付くほどだ。このような事例は「共同富裕」の理念からは救済できまい。かくして個人債権者も振り分けされよう。

更に建設を請け負った下請業者の保護も必要だ。

一方、社債保有者には厳しいヘアーカット(債券価値の削減)が課されよう。但し大口債権者の多くは国策銀行なので、不良債権急増による信用不安は回避できる。筆者は国策商業銀行の外為・貴金属部門のアドバイザリーも現地で経験した。商業の中心地、上海の分行では幹部の眼は常に北京に向いている。名刺の肩書も行内の職務より併記される行内共産党委員会の序列の方が重要視される。行内会議でも殆ど発言しない序列高位者が常に睨みを利かせている。

ドル建て社債保有者の外国人機関投資家は既に欧米大手金融機関の名前が挙がっており、国際基準に従った処理が行われよう。最大級の不動産企業デフォルトとなっても総額が2兆円相当程度であり、レバレッジもかかっておらず、リーマン級の信用収縮連鎖は起きないと思われる。唯一アジアのハイイールド市場は激しく動揺している。カネ余りの中、少しでも高いイールドを追求した結果であり、そのリスクは甘受せねばなるまい。

筆者が最も懸念するのは不動産価格に依存する地方政府の財政問題だ。具体的には「地方融資平台」が地方政府から土地を買い受け、更に巨額の地方債を発行してインフラや「箱もの投資」を行い、地方政府レベルでのGDP競争に明け暮れてきた。恒大集団も地方政府から土地払い下げを受けてきた。

恒大集団危機が中国不動産価格の更なる下落を誘発すれば地方政府の累積債務悪化は必至だ。その規模について正確な統計はないが円換算で少なくとも数百兆円台に膨張していると推定される。恒大集団の30兆円規模の債務とは桁が違う。この問題こそ「大き過ぎて潰せない」。恒大集団危機は地方での債務処理の過程で地方融資平台問題の実態を浮かび上がらせることになりそうだ。

金への影響だがリーマン級の危機にはならないので金価格は1750ドル前後で推移している。「共同富裕」構想の中で富裕層の金保有に規制がかかる可能性が懸念される。現在の金価格水準は恒大危機がアジアのハイイールド市場に限定されることを織り込んだ水準と言えよう。

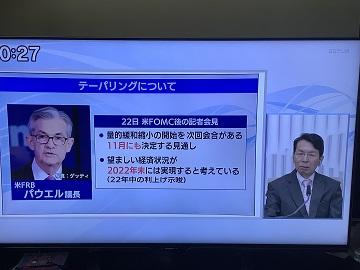

なお、画像は25日「日経プラス9サタデー」出演時。