豊島逸夫の手帖

バーナンキ氏、マイナス金利支持に廻る

2016年9月15日

日銀マイナス金利深掘り予測が日本市場では注目されるなか、米国市場では、バーナンキ氏がマイナス金利支持論を展開して話題になっている。

13日付け同氏ブログに書かれた議論の出発点は、超低金利環境が続き、このままでは、次の景気後退期にFRBは「利下げ」発動の余地が限られる、という問題だ。そこで、FRBが採りうる代替的金融政策として議論されているのが、インフレターゲットを2%から3%、4%へ引き上げる案である。

しかし、バーナンキ氏は、インフレターゲット引き上げより、マイナス金利導入のほうが合理的だと論じている。「マイナス金利を否定するのは時期尚早」との考えだ。

文中では、インフレターゲット引き上げ論との比較を4つの点に纏めている。議論は多岐に亘っているが、そのポイントを粗々まとめてみた。

1) 政策発動の容易性

マイナス金利は、発動しやすく、その効果も、金利水準・資産価格に迅速に波及する。対して、インフレターゲットは、日本の事例が示すごとく、インフレ期待が高まらないと難しい。

2)副作用

マイナス金利は金融機関の経営を圧迫する。とはいえ、欧州では銀行収益への影響は、これまでモデレートである。日銀はマイナス金利適用対象を限定して、悪影響を限定している。

3)分配効果

高インフレによる負け組は一般市民や債券保有者などだ。対して、銀行はマイナス金利を少額預金者に転嫁せず、投機的「ホットマネー」にコストを負担させるだろう。

4)政治リスク

両方の政策も政治的には不人気で、中央銀行の独立性を損なう可能性がある。マイナス金利は日欧で嫌われているが、少なくとも現在までは、政治的に高いコストに直面はしていない。

<結論>

財政政策に多くを期待できず、超低金利水準が続くことを考慮すれば、FRBを含む中央銀行が、政策の骨子を変えるに相当な理由はある。インフレターゲット引き上げは、その一選択肢だ。しかし、マイナス金利も含めた、代替的且つ補完的手段を排除するのは早計である。

さて、同氏の議論については、例えば、副作用や分配効果の点でも賛否両論あろう。

ともあれ、イエレン現FRB議長が、極限的ケースを除き、マイナス金利は考慮せず、との立場を明確にしてきたことに対する、前議長の提言ともいえよう。

しかし、欧米市場のマイナス金利に対する評価は厳しい。

日本では、マイナス金利深掘りが日銀「総括的検証」の一部として意識されている。国債購入手法柔軟化の見方も注目され、昨日の外為市場では、一時103円台まで円安が進行した。しかし、その後、欧米時間帯に入ると、再び102円台にまで戻ってしまった。

結局、欧米市場の反応は、予測される日銀の新たな緩和措置に対しての不信任投票とも解釈できる。金融政策の限界が強く意識され、当局と市場のコミュニケーションにも不安を感じているのだ。

昨日の日本市場と欧米市場が示した反応の違いは、来週の本番の予告編かもしれない。

金は1320ドル台、プラチナは1030ドル台。総じてFOMC待ち。

そして、今日の旨い物写真は、ポルチーニとフォアグラのコラボ。カナダのムール貝。プリプリで、はちきれそうだった。

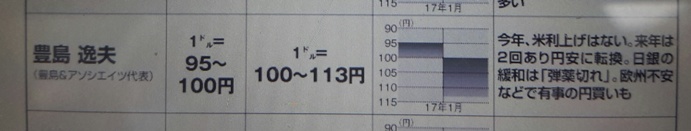

それから、週刊エコノミストでの私の為替予測の写真も。これ外したら、反省セミナー開催(笑)。マジだよ~。