豊島逸夫の手帖

ドイツ銀行信用不安、リーマンを連想する市場

2016年9月30日

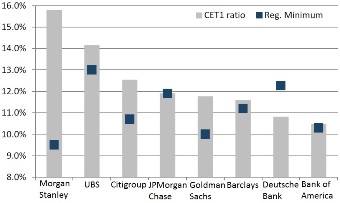

ドイツ銀行株価の下げが止まらない。2015年には30ドル台だったが、今年に入り、下落ペースが加速して10ドル台となった。今週も月曜に7%ほど急落した後、反発したが、昨日は再び6%以上下げた。時価総額もリーマンショック時の水準近くまで急減した。

市場では、ドイツ発の金融リスク連鎖が、世界の金融市場に拡散する可能性が語られる。

昨日は、一部のヘッジファンドが、ドイツ銀行とのデリバティブ取引から撤退との報道がキッカケだった。

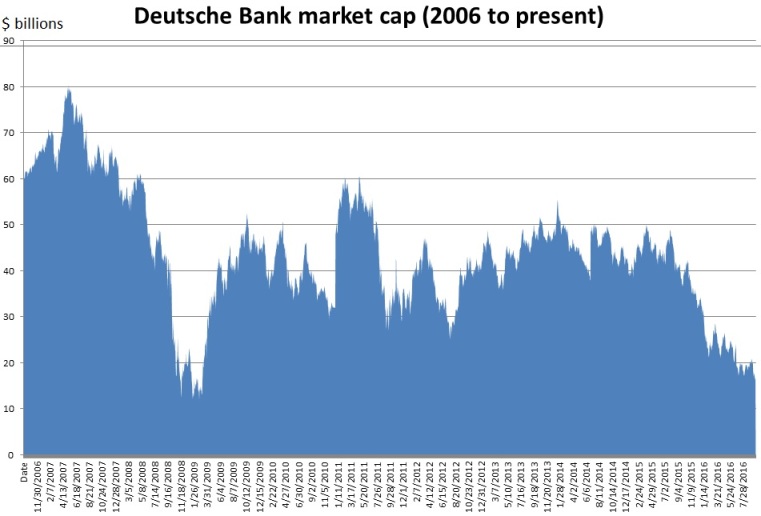

市場が神経質にならざるを得ないのは、6月にIMFが金融安定化評価レポートで、ドイツ銀行を引き合いに出し、「グローバル・システミック・リスク」について警告を発したからだ。

この点については、本欄7月5日付け「世界で最も危ない銀行は?IMF実名公表の衝撃」を参照されたい。

とはいえ、報道される撤退ヘッジファンドはほんの一部だ。ドイツ銀行の財務体質が、リーマンショック並みの金融危機に発展するほど悪化と見るアナリストも殆どいない。しかし、英EU離脱を「まさかあり得ない」と見て外した記憶も生々しく残るので、今回も「絵空事」と切って捨てることができない。そこが投機筋の狙い目となり、アルゴリズム取引によりヘッドライン(見出し)で大量の売買が発動される。市場心理も神経質になっているので、価格変動は増幅される。

欧州債務危機再来も一部では連想されているが、状況は異なる。ギリシャ危機のときは、銀行不安が、脆弱な債務超過国の財政を直撃する構図だった。しかし、ドイツは債権国だ。それゆえ、ドイツのソブリンリスクが危惧されるわけではなく、ドイツ銀行発のリスクが相互依存度の高い世界の銀行群に伝染するシナリオが危惧されているのだ。このシステミックリスクは警戒せねばならない。

更に本件は政治問題の様相も呈している。

EUは銀行の公的救済を実質的に禁じている。メルケル首相も、選挙で大敗しているので、税金を使った公的救済を、これまで以上に強く否定する。とはいえ、今回の発端となった米司法省がドイツ銀行に課する罰金は円換算で約1兆4千億円に達する。減額交渉が決裂すれば、公的救済不可避との見方も根強く残る。ドイツ銀行は、VW社とならび、ドイツ経済の象徴だ。大きすぎて潰せない存在であろう。

そこで、ステルス(隠れ)公的救済シナリオの可能性も指摘される。国内二位のコメルツ銀行との合併だ。リーマンショック時に公的救済された名残で、同行株式の15.6%は政府が保有しているので、実質的に公的マネーを入れることになる。

その実現性はともかく、メルケル首相も、策に窮していることが透ける。仮に、米司法省との問題が解決されても、ドイツ銀行の経営体質が変わらなければ、不安再燃は不可避だろう。

そもそも、背景には銀行が構造不況業種になりつつある状況があるからだ。フィンテック・マイナス金利などで、従来のビジネスモデルでは、立ち行かなくなってきた。米国でもウェルズファーゴのリテール部門不正問題がCEO辞任の可能性にまで発展している。巨大銀行が大きく経営戦略の舵を切ることは容易ではない。そこで、生き残りを賭け、無理をすれば、不正行為も起こりやすい。

市場の視点では、欧州銀行不安はイタリアばかりに目が行っていたが、ドイツからも目が離せなくなった。原油市場発のリスクオフが目先回避されたが、欧州発のリスク回避円買いには注意が必要だろう。金も当然、安全資産として買われやすい地合いとなる。

なお、3つグラフを添付。

一つ目は、ドイツ銀行株の時価総額。リーマン時の水準まで激減。

二つ目は、IMF資料。真ん中の青い○がドイツ銀行。主要銀行へのシステミックリスクを示す。赤い矢印の太さがリスク連鎖度合い。欧州系銀行(青色)が太く、アジア系(含む日本、赤色)が細い。

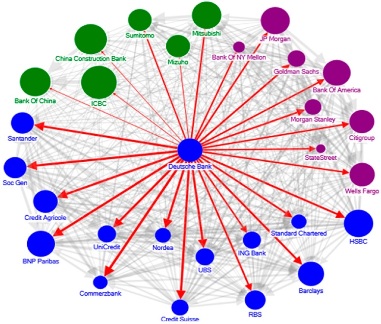

3つ目のグラフは、主要銀行の自己資本比率と、当局から課された比率の比較。ドイツ銀行だけが、ECBにより課された自己資本比率Tier1Ratioを下回る。